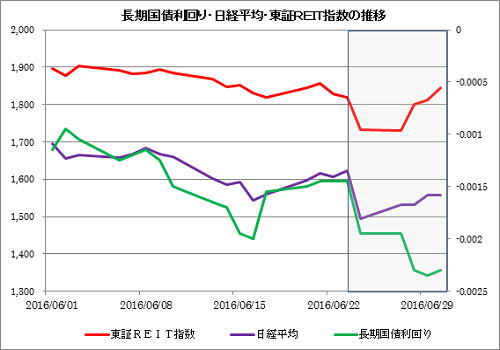

このグラフは、6月の東証REIT指数(赤線、左軸)、日経平均株価(紫線、左軸で、比較のために10分1に圧縮した数値を使用)、長期国債利回り(緑線、右軸)の推移を表しています。

グラフを見ると分かるように、6月24日に英国のEU離脱が決まったことで、投資市場がいち早く反応しましたが、その後の1週間でREIT市場が回復しています。

日経平均株価は回復しているものの、Brexit前の水準までは未だ届いていません。

一方、長期国債利回りはBrexit後に急激にマイナス金利幅を拡大していて、6/30は-0.23%になっています。

元々長期国債利回りは日銀が動かしていますから、Brexit対策としてマイナス金利幅を拡大したと思われますが、Brexit前日の6/23の-0.145%から約58%も低下していますから、1週間でこれだけ利回りを下げるのは異例だとも言えます。

マイナス金利政策が株式市場に大した影響を与えていないのは、データを見れば一目瞭然ですから、日銀が急激にマイナス金利幅を拡大したのは、REIT市場対策だと考えるしかありません。(日銀がデータ分析をしていないのであれば別ですが)

結果から見れば、日銀の金利政策によってREIT市場が急回復したと言えなくはありませんが、REIT市場の売買動向を分析すると、外国法人の動きによるものと考えられますから、マイナス金利幅拡大によってREIT相場が支えられたと見るのは単純すぎます。

また僅か11兆円程度のREIT市場を支えることが日銀の景気回復の主眼だとは到底思えませんから、別の意図がありそうです。

結論から言うと、REITを利用して不動産価格の上昇を狙っているのだと考えられます。

不動産価格が上昇すれば広い範囲で資産価値上昇が起こり、その資産効果によって消費を刺激するというシナリオではないかと推察されます。

但し、不動産価格は日銀の金融政策で思い通りに動かすことは出来ませんから、実際は期待したような資産効果はありません。

日銀は効果に時間が掛かると粘ってはいますが、不動産のメカニズムが良く分からない金融機関が無理しているというのが実態ではないかと思います。

仮にこの推論が当たっていたとしたら、何れは日銀はギブアップするしかありませんが、そうなれば半可通が不動産に手を出したという批判を受けることになりそうです。