日銀のマイナス金利政策によってか、東証REIT指数が1,800ポイント台に入っています。マイナス金利によってREITの投資口価格が上昇する理由は、金融機関の資金が日銀に預けられなくなり、国債やREITに流れるのではという推測からだと思われます。

国債は既に10年物で0.05%/年まで低下していますから、3.0%台の利回りがあるREITに流れるだろうとの思惑で、投資口価格が上昇し始めたと考えられます。

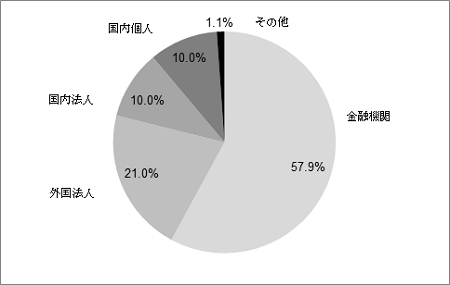

REITの投資主構成を見ると、金融機関(投資信託を含む)の保有比率は57.9%と最大のシェアを有していますので、更に投資額を増やす可能性はあります。

但し、REITのエクイティ保有比率が60%を超えるようになると、デット(ほぼ100%を金融機関が融資)と併せてREITの総資本の77%程度にまでが金融機関によって占められている計算になります。

これは明らかに偏り過ぎで、デットは兎も角としても、エクイティだけは投資家の分散度を高める必要があります。

上のグラフは、平成27年12月末現在のREITの投資主構成比率です。

第2位の外国法人が21%で、国内法人はスポンサー企業の保有分を除けば3%程度、そして国内個人は過去から一貫して漸減傾向になっていて、直近では9.98%と10%を切っています。

投資法人の体質として長期的に見れば決して好ましくない状態なのですが、このような数字を無視して日銀は資産買入を行っています。

他にも、日銀の施策による問題点もありますが、このように投資法人の財務構造を歪めても、市場を刺激したいという思惑が透けて見えます。

恐らく日銀はこの程度の分析もなく、金融政策を決定しているのだろうと思われます。

要は結果だという考え方なのでしょうが、どうも東芝の問題と同根のような気がします。

目先重視で将来の事は後進に負担させるという考え方なのでしょうが、これでは年寄りの知恵は感じられません。馬齢を重ねても平気なのが今の社会の上層部の特徴と言えるのかもしれません。